معاملهگران در بازار بورس از روشهای مختلفی برای تحلیل سهام، از جمله تحلیل تکنیکال، تحلیل بنیادی و تابلوخوانی استفاده میکنند. در روش تابلوخوانی تحلیلگران به دنبال بررسی معاملات یک سهم بر روی تابلو معاملاتی آن سهم از طریق سایت tsetmc.ir هستند. روش تابلوخوانی معمولا به عنوان یک روش مکمل در تحلیل مورد استفاده قرار میگیرد؛ یعنی تحلیلگران در کنار تحلیل تکنیکال و یا بنیادی از این روش استفاده میکنند. در تابلوخوانی مفاهیم و الگوهای متعددی برای بررسی معاملات سهم وجود دارد که یکی از این الگوها، الگو تیک است که به دو حالت تیک صعودی و تیک نزولی مورد بررسی قرار میگیرد. در ادامهی این مقاله، به بررسی الگو تیک صعودی و نزولی و نکات آن میپردازیم.

الگو تیک صعودی

فرض کنید در لحظات پایانی یک جلسه معاملاتی قرار داریم و در این لحظات قیمت آخرین معامله شروع به رشد میکند و نسبت به قیمت پایانی دچار چند درصد اختلاف مثبت میشود؛ برای مثال فرض کنید قیمت پایانی بر روی %1- و قیمت آخرین معامله بر روی %3+ در حال معامله است. همانطور که میدانیم قیمت پایانی نقطه صفر تابلو معاملاتی در روز بعد است؛ حال با این اوصاف چرا در حال حاظر معاملهگران حاضر شدهاند که %4 بالاتر از نقطه 0 تابلو معاملاتی روز بعد سهم را خریداری کنند؟ در پاسخ باید گفت که احتمال میرود معاملهگران از اخباری با خبر هستند که افراد عادی از آن با خبر نیستند، در نتیجه معاملهگران آگاه به دلیل ترس از صف خرید شدن سهم، سریع اقدام به خریداری سهم کرده و معمولا در این حالت که اختلاف قیمت آخرین معامله از قیمت پایانی بیشتر %3 میشود، انتظار میرود که فردا آن سهم با صف خرید مواجه شود.

مطالب بالا مقدمه و شالوده اصلی بر الگو تیک صعودی بود و با بررسی نکات جزئیتر میتوان به الگو تیک صعودی اعتبار بخشید.

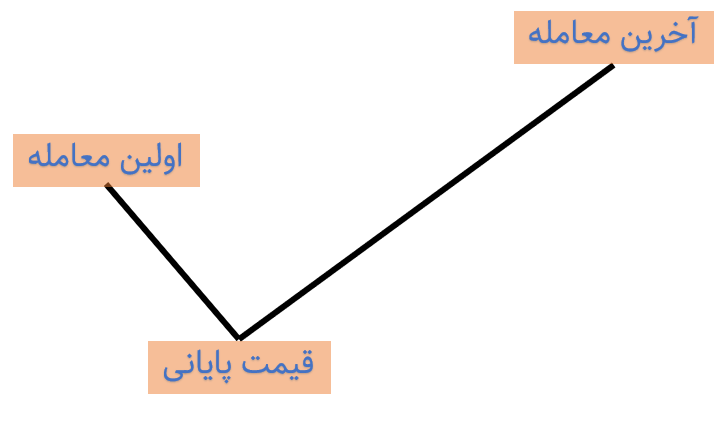

برای تشریح هرچه بهتر الگو تیک صعودی باید دقت داشت که در نیم ساعت پایانی بازار قیمت آخرین معامله حداقل %3 بالاتر از قیمت پایانی که میانگین موزون معاملات است، باشد. و همچنین برای اینکه قیمت پایانی به درستی محاسبه شده باشد لازم است که حجم معاملات حتما بیشتر از حجم مبنا باشد. نکته بعدی در تشخیص هرچه بهتر الگو تیک این موضوع است که بازیگران در ابتدای بازار سعی میکنند قیمت را پایین آورده تا اقدام به خریداری هرچه بیشتر سهم کنند و در انتهای بازار که خریدهای خود را انجام میدهند، حجم معاملات بالا رفته و قیمت آخرین معامله از قیمت پایانی و اولین معامله بالاتر خواهد رفت؛ در واقع حالت شماتیک این الگو مانند شکل زیر است:

الگو تیک نزولی

فرض کنید قیمت پایانی یک سهم بر روی %3+ در حال معامله است ولی در دقایق پایانی فشار فروش افزایش و قیمت آخرین معامله به عدد %1- یا پایینتر میرسد. اما دلیل این رخداد چیست؟ در پاسخ همانند مفاهیمی که بالاتر اشاره کردیم میتوان گفت که احتمالا بازیگران نماد به دلایل نهانی یا به دلیل رسیدن قیمت به نقاط مقاومت اقدام به فروش هرچه سریعتر سهم میکنند.

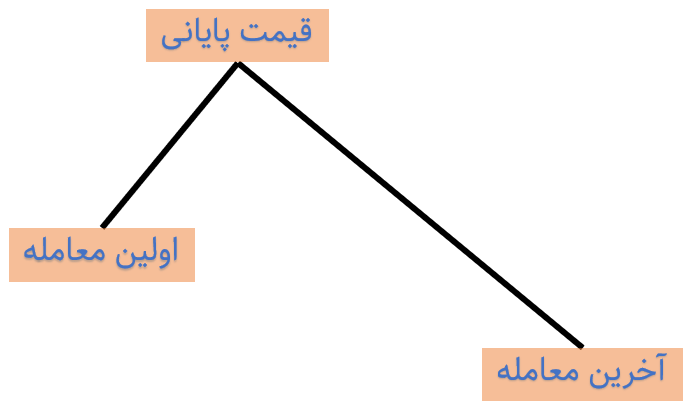

الگو تیک نزولی مفهومی مشابه با الگو تیک صعودی است، با این تفاوت که: در این حالت در نیم ساعت پایانی بازار قیمت آخرین معامله حداقل %3 پایینتر از قیمت پایانی است و همچنین میبایست حتما حجم معاملات بیشتر از حجم مبنا باشد. نکته بعدی اینکه قیمت پایانی از قیمت اولین معامله بالاتر و قیمت آخرین معامله از هر دو پایینتر باشد. در نیم ساعت پایانی که فشار فروش زیاد میشود معمولا حجم معاملات نیز افزایش پیدا میکند. ساختار شماتیک الگو تیک نزولی مانند شکل زیر است:

کاربرد الگو تیک

تا به اینجا با الگوهای تیک صعودی و نزولی و ساختار و نکات آنها آشنا شدیم؛ اما این سوال پیش میآید که کاربرد این الگوها به چه صورت است و در چه حالتی الگو تیک صعودی و نزولی میتواند سیگنال خرید و فروش باشد؟

در مقالات بعدی با مفهوم سطوح حمایت و مقاومت در تحلیل تکنیکال و همچنین مفهوم ورود پول هوشمند آشنا خواهیم شد. حال اگر سهم از نظر تکنیکال بر روی یک سطح حمایتی باشد و همچنین ورود پول هوشمند نیز به سهم اتفاق افتاده باشد و در این حالت الگو تیک صعودی را داشته باشیم، در نتیجه این الگو را میتوان به عنوان یک سیگنال خرید در نظر گرفت؛ اما اگر حالت عکس اتفاق افتد و سهم در یک محدوده مقاومتی باشد و همچنین خروج پول هوشمند نیز از سهم رخ داده باشد در نتیجه در این حالت با یک سیگنال فروش مواجه هستیم.

سلام، لطفاً نظر خودتو درباره این پست بنویس 😍